一次了解贈與稅免稅額、扣除額和計算方式(2024年)

- 陳仕緯

- 2024年2月25日

- 讀畢需時 5 分鐘

已更新:2024年6月23日

遺產及贈與稅法 第 4 條 贈與,指財產所有人以自己之財產無償給予他人,經他人允受而生效力之行為。

贈與稅是屬人兼採屬地主義

依照《遺產及贈與稅法》,凡「經常居住中華民國境內之中華民國國民,就其在中華民國境內或境外之財產為贈與者」,以及「經常居住中華民國境外之中華民國國民,及非中華民國國民,就其在中華民國境內之財產為贈與者」,應課徵贈與稅(可見下圖)。

而所謂經常居住中華民國境內,是指以下情形:

贈與人贈與行為發生前 2 年內,在中華民國境內有住所者(通常以是否有戶籍認定)。

無住所而有居所,且在贈與行為發生前 2 年內,在境內居留時間合計逾 365 天者。

贈與稅的課徵標的與價值計算

財產包括動產、不動產及其他一切有財產價值之權利。

財產價值則是以贈與人贈與時之時價為準。特別要留意,土地是以公告土地現值或評定標準價格為準;房屋以評定標準價格為準。

贈與稅的納稅義務人

原則上,贈與稅之納稅義務人為贈與人。

但如果贈與人有下列情形之一者,以受贈人為納稅義務人:

行蹤不明。

逾本法規定繳納期限尚未繳納,且在中華民國境內無財產可供執行。

死亡時贈與稅尚未核課。

贈與稅之計算方式與稅率

贈與總額包括贈與財產,以及擬制贈與。

擬制贈與

下列財產的移動情形,雖然看起來不是送錢給對方,但實質上還是屬於贈與;比如下面第一點,原本小明欠我 50 萬,但我卻跟小明說這 50 萬不用還了,實質上等於是我送了小明 50 萬,所以仍然會納入贈與總額計算。

在請求權時效內無償免除或承擔債務者,其免除或承擔之債務。

以顯著不相當之代價,讓與財產、免除或承擔債務者,其差額部分。

以自己之資金,無償為他人購置財產者,其資金。但該財產為不動產者,其不動產。

因顯著不相當之代價,出資為他人購置財產者,其出資與代價之差額部分。

限制行為能力人或無行為能力人所購置之財產,視為法定代理人或監護人之贈與。但能證明支付之款項屬於購買人所有者,不在此限。

二親等以內親屬間財產之買賣。但能提出已支付價款之確實證明,且該已支付之價款非由出賣人貸與或提供擔保向他人借得者,不在此限。

須留意保單變更要保人也屬於贈與

依照保險法第 3 條規定,要保人負有交付保險費義務,且保單具有財產價值的權利,要保人所交付的保險費累積利益屬於要保人所有。既然保單屬於要保人之財產,就符合遺贈稅法中計入贈與範圍。而且贈與形式不僅侷限於變更要保人(例如從爸爸變更為兒子),如果是代為繳納保險費也視同贈與。

不計入贈與總額

以下各點不計入贈與總額:

捐贈各級政府及公立教育、文化、公益、慈善機關之財產。

捐贈公有事業機構或全部公股之公營事業之財產。

捐贈依法登記為財團法人組織且符合行政院規定標準之教育、文化、公益、慈善、宗教團體及祭祀公業之財產。

扶養義務人為受扶養人支付之生活費、教育費及醫藥費。

作農業使用之農業用地及其地上農作物,贈與民法第 1138 條所定繼承人,不計入其土地及地上農作物價值之全數。(須留意有農地農用 5 年之規定)

配偶相互贈與之財產。

父母於子女婚嫁時所贈與之財物,總金額不超過 100 萬元。(須留意此項目金額不會隨物價指數調整)

除上述外, 因委託人提供財產成立、捐贈或加入符合下述條件之公益信託,也不計入贈與總額。

受託人為信託業法所稱之信託業。

各該公益信託除為其設立目的舉辦事業而必須支付之費用外,不以任何方式對特定 或可得特定之人給予特殊利益。

信託行為明定信託關係解除、終止或消滅時,信託財產移轉於各級政府、有類似目 的之公益法人或公益信託。

贈與稅的免稅額、扣除額

免稅額:贈與稅納稅義務人,每年得自贈與總額中減除免稅額二百二十萬元(113 年為 244 萬)。這部分要留意是每年每人累計有 244 萬的免稅額度、而非每次贈與皆有 244 萬的免稅額度。

扣除額:贈與附有負擔者,由受贈人負擔部分應自贈與額中扣除。舉例來說,如果媽媽贈與不動產給子女,而該不動產仍有房貸 500 萬,則此部分是可以扣除的。

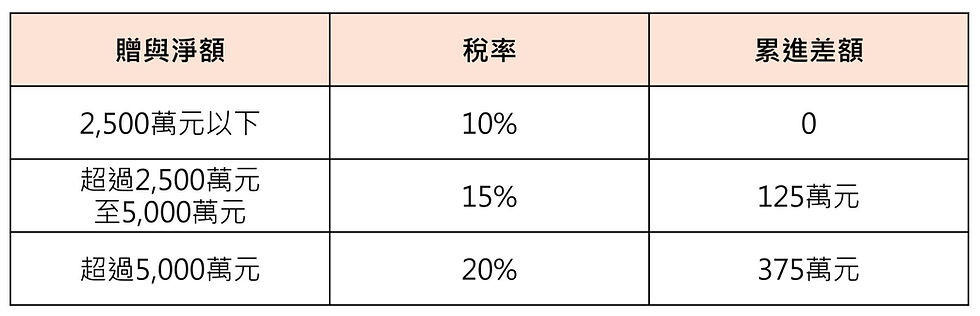

贈與稅的稅率與計算實例

依照上述算式,若以最單純贈與現金舉兩個例子,各別的應納稅額為:

贈與現金 2,000 萬:(2,000 萬 - 免稅額 244 萬)X10% = 175.6 萬。

贈與現金 3,000 萬:(3,000 萬 - 免稅額 244 萬)X15% - 累進差額 125 萬 = 288.4萬。

從上例可見,因現金贈與是直接以時價計算,亦無法設定附負擔(貸款是減項),所以並無節省稅負空間。因此,家族資產傳承有時會透過贈與附有負擔的不動產,可同時達到壓縮價值(土地是以公告土地現值或評定標準價格為準;房屋以評定標準價格為準)與扣除額(貸款是減項)的效果。

贈與稅申報、繳納辦理時間、未即期辦理與罰則

贈與人在 1 年內贈與他人之財產總值超過贈與稅免稅額時 ,應於超過免稅額之贈與行為發生後 30 日內,向主管稽徵機關依本法規定辦理贈與稅申報。具有正當理由不能如期申報者,應於限期屆滿前 ,以書面申請延長,期限以 3 個月為限。

未依限辦理申報者,按核定應納稅額加處 2 倍以下之罰鍰。

納稅義務人,應於稽徵機關送達核定納稅通知書之日起 2 個月內,繳清應納稅款;必要時,得於限期內申請稽徵機關核准延期 2 個月。

得分期繳納或實物抵繳:贈與稅應納稅額在 30 萬元以上,納稅義務人確有困難,不能一次繳納現金時,得於納稅期限內,向該管稽徵機關申請,分 18 期以內繳納,每期間隔以不超過 2 個月為限。或是就現金不足繳納部分申請以在中華民國境內之課徵標的物或納稅義務人所有易於變價及保管之實物一次抵繳。

贈與稅未繳清前,不得辦理贈與移轉登記。

納稅義務人對依本法規定,應申報之贈與財產,已依本法規定申報而有漏報或短報情事者,應按所漏稅額處以 2 倍以下之罰鍰。

納稅義務人有故意以詐欺或其他不正當方法,逃漏贈與稅者,除依贈與發生年度稅率重行核計補徵外,並應處以所漏稅額 1 倍至 3 倍之罰鍰。

若您對贈與稅試算、申報完稅、家族資產傳承等有相關疑問,歡迎預約諮詢,我將與您聯繫。

歡迎點擊以下了解更多:

留言